トウシ君です!!

今回の記事は、

「【完全攻略】永久に保有したい米国株銘柄の探し方(長期投資向け)」です!

突然ですが、皆さんはなぜ投資を始めたいですか?

すでに始めている、という人はなぜ投資を始めましたか?

・貯金では、利息が全くつかず、お金が増えないから

・将来への不安から

・老後の生活資金を確保したいから

などが挙げられると思います。

私たちが生きていく上でお金は必ず必要なもので、

不確実性の連続で何が起きるかわからない人生だからこそ、不測の事態に備えて、なるべく早いうちから資産形成をしていくことが求められています。

将来の資産形成のために投資する先として、米国の企業に投資することが良いと考えている人は多いと思います。

ですが、そこまでは考えついていたとしても、いざ投資を始めるとなると、

・「そもそもどの企業に投資したらいいのだろう??」

・「どんな基準で投資先を選定したら良いかわからない⋯」

など、せっかく自身の将来のために動きだしているのにも関わらず、もう一歩先に中々進めない人も多いのではないでしょうか。

そこで今回の記事では、

「永久に保有したい米国株銘柄の探し方」と題して、どのようにして長期投資をする銘柄を探したら良いか、

長期投資をしていく上での心構えについて紹介していきたいと思います!

長期投資に適した銘柄を探す際にこの記事の情報を役立ててくれたら嬉しく思います。

それではどうぞ!

この記事を読んでわかること

- 長期投資に向いた米国株銘柄の探し方

- 長期投資の実践方法

目次

長期投資に向いた(永久に保有したい)企業を探す方法

①連続増配を繰り返している企業を選べ

会社の売上から得た利益を還元するために株主は定期的に「配当」を受け取ることができるわけですが、

米国企業には『増配を続けている(連続増配)企業』が多く存在します。

『連続増配企業』とは、配当金の額を毎年継続的に増やしてきた企業を指します。

長期投資なのでもちろん長期保有が鉄則になるわけですが、

不況による下落相場が続いていたとしても、定期的(四半期ごと)に配当を受けとることができます。

しかも、連続増配企業であれば、配当金の額も年々増えていくため、その受け取った配当金をさらに再投資することで、

長期投資の恩恵を多く享受することが期待できます。

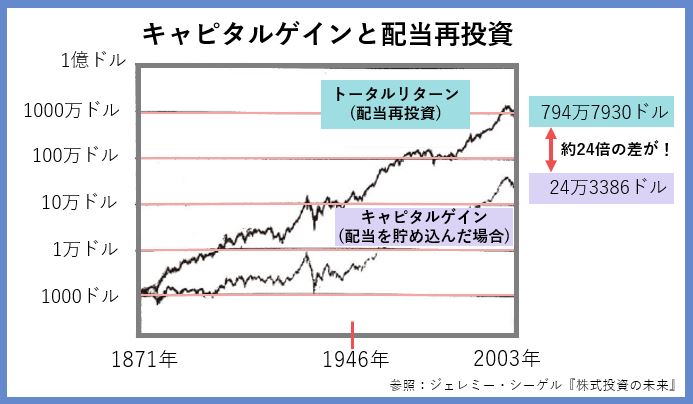

配当を再投資するかしないかで約24倍の差

次のグラフは、1871年に1000ドルを投資し、2003年末まで

①配当を再投資した場合のリターン

②配当を再投資せずに、受け取った配当を現金のまま貯めこんだ場合のリターン

を比較したものです。

表をみるとわかるとおり、

配当を再投資した場合としなかった場合で最終的な資産額に約24倍もの差が生まれたことがわかります。

配当金を受け取ったあとに、そのまま貯め込んでおいたり、消費に回してしまうと将来の資産額に大きな影響を与えてしまいます。

長期投資において受け取った配当は必ず『再投資』しましょう。

また、連続増配企業が長期投資に向いている理由は他にもあります。

それは、「どうして毎年、増配を続けることができるのか?」を考えてみるとわかりやすいです。

答えは、次のとおりです。

- 連続増配ができるのは、『安定的に業績を伸ばしている企業』だから。

- 連続増配を行うのは『株主を大切にし、積極的に利益を還元する企業』であるから。

長期投資をする企業であるからこそ、安定的に業績を伸ばし、株主を大切にする企業に投資をしたいものです。

②『競争優位性』が高い企業を選べ

次に、長期投資に向いた企業を探す上で大事なことは、

『競争優位性』です。

どんな業界においても、必ず競合他社といわれるライバルが存在しますが、

競争優位性を持つ企業とは、次の3つの特徴があります。

- 製品の大量生産を武器にした低コストを実現し、『他社よりも低価格でサービスや商品を提供できる』ことによる競争優位性

- 価格競争の波に飲まれることなく、『独自のブランド力』を有することによる競争優位性

- 競争優位性を表す言葉『Wide moat(城壁の周りにある幅の広い堀)(※)』という言葉があるように、「高い参入障壁」を有することによる競争優位性

(※)敵軍に攻め込む時に、城の周りに張り巡らされた堀(moat)が広ければ広いほど、簡単に城を陥落できないように、城をビジネス、堀を他社からビジネスを守る参入障壁に例えた言葉

こうした競争優位性があるからこそ、市場で高いシェアを拡大・維持し続け、安定した業績を長期的に生み出すことができます。

競争優位性があるかどうかの見分け方『営業キャッシュフローマージン』を確認せよ

「なるほど!競争優位性のある企業に投資をしたら良いのね!

でも、競争優位性があるかどうか、どうやって見分けたら良いの?」

そう思った人、安心してください。大丈夫です!

競争優位性があるかどうかは、『営業キャッシュフローマージン』を確認することで、だれでも調べることができます。

まずは、営業キャッシュフローマージンを説明していくために、

「営業キャッシュフロー」について説明していきます。

営業キャッシュフローとは⋯

企業が商品やサービスを売ることで得た「売上」から「原材料費などの支出」を差し引いたことで得られる『現金収支』のことです。

企業がどれだけキャッシュを獲得できているかを表します。

純利益やEPS(1株当たり利益)など企業の成長を表す指標がありますが、営業キャッシュフローは会計的に誤魔化しが効かない数字であり、その会社の経営実態をスバリ表します。

当然投資先として、年々営業キャッシュフローが増えていることが理想です。

営業キャッシュフローについて説明が終わったところで、

本題の「営業キャッシュフローマージン」について説明していきます。

営業キャッシュフローマージンとは⋯

営業キャッシュフローと売上高を比較したもので、企業の売上高に対して、どれだけ『現金収支』があったのかを表します。

営業キャッシュフローマージンの求め方

営業キャッシュ フロー ÷ 売上高 = 営業キャッシュフロー・マージン

営業キャッシュフローマージンが15%から35%ある会社に投資せよ

長期投資に向いた企業を探す上で『競争優位性』が高い企業を選ぶ必要がありますが、

目安としてまずは、営業キャッシュフローマージンが『継続的に15%から35%ある企業』を探しましょう。(※平均的な米国株でおよそ12%前後)

数字に幅があるのは業種によって平均値に差があるためです。(そのため、同じ業種の営業キャッシュフローマージンとの比較も必要になります。)

そして、

競争優位性がある企業は営業キャッシュフローマージンが継続的に高い数値で安定しています。

営業キャッシュフローマージンが継続して高い企業は、

低コスト化・ブランド力・参入障壁の高さを武器に、安定した現金収入を生み出していることを意味するので、

『競争優位性の高いビジネスを有している』と言え、長期投資をする企業として最適と言えます。

長期投資の実践方法

ここまで、長期投資に向いた企業の探し方について詳しく紹介してきました。

ここまで読んだあなたは、投資先の見つけ方がわかり、後は実践するだけというところまで来たかと思います。

最後に長期投資の実践方法(分散投資・長期投資の続け方・買い増し方法)について紹介して、今回の記事を締めくくりたいと思います。

①分散を徹底せよ

ここまで、

「連続増配を繰り返している企業」、「競争優位性が高い企業(営業キャッシュフローマージンが継続的に15%から35%)」が長期投資先として最適であると説明してきました。

この2つに該当する企業に、ただ投資すれば良いのかというとそうではありません。

長期投資をする上で避けて通ることのできないのは、

リーマンショックやコロナショックなどの、株式市場が大暴落する「〇〇ショック」が起こるリスクです。

また、どんなに優良株と言われる企業であっても10年に一度は30%から50%くらいは暴落してしまいます。

こうした株式市場全体の大暴落や個別銘柄の暴落が起きた時であっても、なるべく損失を最小限に抑え、継続して投資を続けていくために、大切なリスク管理の方法について紹介してきます。

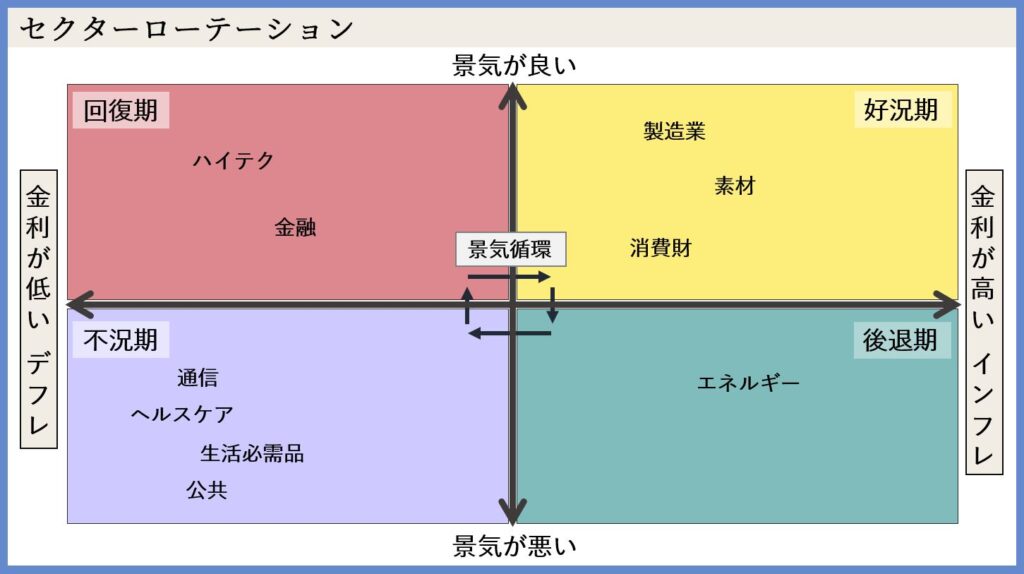

投資するセクターを分散して選べ

まず大切なのは、『投資するセクターを分散』することです。

投資先を探すときに、連続増配年数が高く、営業キャッシュフローマージンが高い企業順に投資先を選ぶのではなく、

セクターを分散した上で、これらの企業を探す必要があります。

まず、景気循環別に強いセクターと弱いセクターがあることを次の表で確認しましょう。

景気循環について詳しく知りたい人はコチラの記事を読んでみてください。

このように長期間投資を続けていく中で、景気の循環が起こるため、

例えば、「自分はハイテク株が好きだから、ハイテクセクターに10銘柄を長期投資しよう!」と考えた人は、確かに回復期にたまたま投資していれば、大きな利益を上げることが出来たかもしれません。

しかし、やがて景気が後退期に入っていくと、ハイテク株にしか投資をしていない人は、10銘柄すべての株価の下落を避けることができなくなります。

せっかく10銘柄に分散したとしてもセクターを分散しなければ、ポートフォリオを分散したことにはなりません。

セクターの分散例

10銘柄に長期投資する場合

①回復期2銘柄、好況期4銘柄、後退期1銘柄、不況期3銘柄

②回復期3銘柄、好況期2銘柄、後退期1銘柄、不況期4銘柄(保守的な投資家向け)

1銘柄あたりのボラティリティ(変動率)を抑えたい人、不況期でも安定したポートフォリオを組みたい人は

好況期銘柄を少なくし不況期銘柄を増やすと良いです。

これはあくまで1つの目安ですので、自身のリスク許容度と照らし合わせて判断する必要があります。

まだ投資を始めたばかりで、複数銘柄に投資できない場合などは、

米国を代表する企業に分散投資ができるバンガード・S&P500ETF【VOO】などのETFと個別銘柄を組み合わせたポートフォリオを組んでみるのも良いと思います。

時間を分散せよ

次に長期投資をする上で大事なことは『時間を分散』することです。

時間を分散するというのは具体的に挙げると

「投資タイミングの分散」を指します。

長期投資というのは、長い時間軸で行う投資になるので、

『ドル・コスト平均法(定時定額購入)』による、投資方法の実践が成功への大切な鍵となります。

ドル・コスト平均法(定時定額購入)とは⋯

株価の変動リスクを抑えるため、一度に投資をするのではなく、「定期的に一定額ずつ購入していく投資方法」です。

ドル・コスト平均法を実践することで、購入金額が平均化され、安いときには多く買い、高いときには少なく買うことにつながり、

株価の下落リスクはメリットに、株価の上昇局面においては高値づかみを防ぐ効果があります。

また、積立期間が長くなればなるほど価格が平均化される期間が長くなるため、よりリスクに強い投資法となります。

ドル・コスト平均法は心理的にも投資を続けやすい!

ドル・コスト平均法による投資は長期投資を行う上で、心理的なメリットがあります。

皆さんはこんな経験をしたことはないでしょうか?

投資を検討している企業の株価がスルスルと上昇していくのを見て、

「少し安くなるまで投資をするのを待っていよう」と様子見ていたり、

反対に株価がズルズルと下落するのを見て、

「まだ株価は底値じゃない。まだ下がるかもしれないから待っていよう」と投資を躊躇したりして、

『いつまでたっても投資ができない!』

なんて思ったことがあると思います。

そんな時こそ、

あらかじめ決めておいた日に、決まった金額の投資をする方法が、これらの問題を解決へと導いてくれるのです。

相場の変化に柔軟に対応するなんて机上の空論!自分の実力を過信するな

「あらかじめ決めておいた日に、決まった金額の投資」だなんて、

「そんなのただの思考停止だ!」と思う人もいるかもしれませんが、

少し考えてみてください。

そもそも、投資を本業とし、「投資のプロ」と呼ばれる人たちであっても、

適切なタイミングで買い、適切なタイミングで売り抜けることは容易なことではありません。

『株価が上昇するか下落するか完全に把握できる人』など存在しないのです。

投資のプロであっても継続的に大きな利益を上げることが非常に難しい投資の世界で、

個人投資家が特定の企業やセクターに集中投資をして、短期的に大きく利益を上げることが出来たとしても、

それはたまたまであって、長期期間そのパフォーマンスを維持することは非常に困難でしょう。

もし、この記事を読んでいるあなたが、投資一本で生活している人ではなくて、何か他の本業(仕事)を持っていたとして、

将来の資産形成のための投資をしたいと考えているのであれば、

未来の米国(世界)の経済成長に期待をし、

『愚直にコツコツと積み立て投資をしていくこと』が個人投資家にとって最適な資産形成をしていくための方法なのです。

もちろん短期トレードや個別銘柄への投資を否定しているわけではありませんが、

将来のために長期投資用の資金をわざわざ危険にさらす必要はないということです。

②事前に立てた投資計画をひたすら実践せよ

タイトルにもあるとおり、

長期投資の実践方法は、

「事前に立てた投資計画をひたすら実践せよ」です。

なんだこれだけかと思うかもしれませんが、簡単なようで実際に実践してみる意外と難しいものです。

なぜなら、短期の株価の上下にどうしても一喜一憂してしまうからです。

だからこそ事前に投資計画をきちんと立てることが非常に重要になります。

それでは、投資計画を立てるための3ステップを紹介していきたいと思います。

ステップ①積み立て投資をする日を決める

まずは、「投資をする日」をあらかじめ決めておきます。

これは先ほど説明したとおり、株価の上下が気になって結果的に積み立てができなくなってしまうことを防ぐためです。

投資をする日の決め方ですが例えば、

・毎月の給料日

・毎月の月末

・毎月最後の金曜日

などが挙げられます。

特に毎月の給料日や給料日の週の金曜日に投資する日を設定しておけば、

いわゆる先取り貯金ならぬ、「先取り投資」ができます。

「ついつい無駄なものを買ってしまった。」

「今月は出費がかさんだから投資に回すお金がない。」

などの問題も起こりにくくなり、着々と投資資金を増やしていくことできます。

給料が入ったら一部は将来のための投資資金に回し、最初からそのお金はなかったものとして考えて、残ったお金で毎月生活していけば良いのです。

ステップ②投資する金額を決める

投資をする日が決まったら、次にいくら投資をするか「投資金額」を決めます。

金額は、それぞれの収入に応じて変わるので一概に言えませんが、

日々の生活に無理のない範囲で、毎月の給料から投資に回す割合の1つの目安としては、10%~20%前後になります。

もし、そこまでの資金がないからと言って投資を断念する必要は全くありません。

少額でも良いので投資を始め、お金に働いてもらい、お金を増やす仕組みを1日でも早く構築するべきです。

そしてそれと併せて、ぜひ普段何にお金を使っているのか振り返ってみて無駄遣いがないかチェックしたり、固定費の見直しをしましょう。

ステップ③買い増ししていくルールを決める

最終ステップは買い増ししていくためのルールを決めておくことです。

せっかく、投資をする日を決め、投資金額を決めたのに、

どの銘柄にどの割合で買い増ししていくのか、事前にルールが決まっていないと、

株価の上下に翻弄され、相場に一喜一憂し、

せっかくの買い時の銘柄を見逃してしまったり、ポートフォリオをぐちゃぐちゃにしたりするリスクが生じてしまいます。

そうならないためは、

自身が決めた『買い増しルール(投資方針)』を定め、それを必ず実行する必要があります。

買い増しルール(投資方針)の例

- 投資銘柄に対し、全て均等に買い増しする

- 月間の株価下落率が大きい銘柄(1銘柄或いは複数銘柄)を買い増しする

- 保有比率が一番低い銘柄(評価額が小さい銘柄)を買い増し(1銘柄或いは複数銘柄)

ここで大事なのは、投資している各銘柄の比率がかけ離れないように、保有比率が均等になるように調整(リバランス)する必要があることです。

例えば、10銘柄に10万円ずつ投資(合計100万円)をすると、各銘柄の保有比率は10%です。

その後、株価が上昇する銘柄や下落する銘柄があるので、投資を続けていくと、保有比率にばらつきが生じてしまいます。

上記3番は、保有比率の低い銘柄(評価額が小さい銘柄)を買い増しすることで、保有比率を高めることができ、オススメしたい方法です。

あとは、上記3番の方法をベースに上記1・2番の例を併用するなどし、自分なりの買い増しルール(投資方針)を立ててみましょう。

いざ、計画を立て実践しようとすると、相場の状況や株価の上下によって、計画通りに実行するのは難しいとわかるかと思います。

ですが、

『投資計画に基づいて投資を実践できる者は長期投資を制す』

この言葉をぜひ忘れずに覚えておいて、自身が継続できる、買い増しルールを(投資方針)を考え、実践していくことが大事です。

さいごに

いかがでしたでしょうか。

今回の記事では、永久に保有したい米国株銘柄の探し方について紹介してきました。

長期投資とは長い時間をかけて、自身の資産を築き上げていくものです。

当然、株式市場の大暴落に見舞われて、資産が目減りし、つらい思いをしてしまう時もあると思います。

しかし、忘れてはならないことは、米国市場は幾度もの大暴落を経験しながらも、暴落や不況を耐え抜き、再び最高値を更新し、米国株市場は成長してきたと言うことです。

『株式市場から退場することなく、投資し続けることが重要』なのです。

今回紹介した、

・連続増配を繰り返している企業

・競争優位性が高い企業

を探し出し、セクターを分散させ、買い増しルール(投資方針)を立て、

あとは「買ったら持ち続ける、配当をもらい続ける」

これを長い期間をかけて、実践していくことが、着々と資産を増やすための唯一について最善の方法なのです。

今回の記事を参考に、米国株の優良銘柄を探し出すための参考にしていただければ幸いです。

最後まで読んでくださり、どうもありがとうございました。

次回の記事もお楽しみに!

トウシ君でした!

■情報発信

トウシ君のSNSアカウントでは毎日投資・経済の情報を発信しています!

ぜひコチラもご覧ください!フォローお待ちしてます!

(トウシ君のSNSアカウント)

Instagram (@tousi.kousi)

TikTok (@tousi.kousi)

| 表紙 | ||||||||||||||||||||

| 題名 | イーロン・マスク 未来を創る男★ | マーケットの魔 術師-米トップ トレーダーが語 る成功の秘訣 | 会計クイズを解 くだけで財務3 表がわかる 世界 一楽しい決算書 の読み方 | 人を動かす「超」 書き方トレーニング | 起業を考えたら必 ず読む本 | お金の減らし方 | 身銭を切れ―「 リスクを生きる 」人だけが知っ ている人生の本質 | 現実を視よ | 沈黙のWebライ ティング —Web マーケッター ボ ーンの激闘〈SE Oのためのライ ティング教本〉 | 無形資産が経済 を支配する―資 本のない資本主 義の正体 | 2025年を制覇する 破壊的企業★ | 上級国民/下級国民 | 相場の赤本 チャー トで騰がる株完全 マスター | ゼロ・トゥ・ワン 君はゼロから何を 生み出せるか★ | RANGE(レンジ) 知識の「幅」が最 強の武器になる | 起業の天才!― 江副浩正 8兆円 企業リクルート をつくった男★ | コンフォートゾー ンの作り方★ | 残り97%の脳の使 い方 | 現代経済学の直観 的方法★ | 人生は20代で決 まる TEDの名ス ピーカーが贈 る「仕事・結婚 ・将来設計」講義 |

| 著者 | アシュリー・バンス | ジャック・D. シ ュワッガー、横山 直樹、Jack D. Schwager | 大手町のランダム ウォーカー | 苫米地 英人 | 井上 達也 | 森 博嗣 | ナシーム・ニコ ラス・タレブ | 柳井 正 | 松尾 茂起 | ジョナサン・ハ スケル、スティ アン・ウェスト レイク | 山本 康正 | 橘 玲 | 相場師朗 | ピーター・ティ ール、ブレイク・ マスターズ | デイビッド・エプ スタイン、 | 大西 康之 | 苫米地 英人 | 苫米地 英人 | 長沼 伸一郎 | メグ ジェイ |

| 翻訳 | 斎藤 栄一郎 | - | - | - | - | - | 望月 衛、千葉 敏生 | - | - | 山形 浩生 | - | - | - | 関 美和 | 東方 雅美 | - | - | - | - | 小西 敦子 |

| 出版社 | 講談社 | パンローリング株 式会社 | KADOKAWA | ソフトバンククリ エイティブ株式会社 | 明日香出版社 | SBクリエイティブ | ダイヤモンド社 | PHP研究所 | エムディエヌコー ポレーション | 東洋経済新報社 | SBクリエイティブ | 小学館 | 宝島社 | NHK出版 | 日経BP | 東洋経済新報社 | フォレスト出版 | フォレスト出版 | 講談社 | 早川書房 |

| 刊行日 | 2015/9/17 | 2001/8/1 | 2020/3/28 | 2018/2/12 | 2016/9/22 | 2020/4/6 | 2019/12/11 | 2012/9/21 | 2016/11/1 | 2020/1/17 | 2020/11/5 | 2019/8/6 | 2019/8/23 | 2014/9/27 | 2020/3/26 | 2021/1/29 | 2010/8/29 | 2017/2/1 | 2020/4/9 | 2014/7/25 |